Por que simplificar os Impostos

O atual sistema tributário é um dos mais complexos do mundo: são mais de 80 tributos, inúmeras normas e 27 legislações distintas somente para o ICMS. As normas tributárias brasileiras foram reunidas pelo advogado Vinicios Leoncio e resultaram em uma obra que pesa 7,2 toneladas e possui 43.216 páginas, cada uma com 2,2 metros de altura por 1,4 metros de largura. Um recorde que está no Guinness World Records.

O atual sistema é caro e burocrático. Outro recorde. O Brasil é o país que mais consome horas para pagar impostos, no mundo. Para as empresas brasileiras, o ato de calcular, contabilizar e pagar os impostos consome 2.600 horas por ano. Para o contribuinte, todo este custo está refletido no preço final do produto.

A carga tributária, já elevada, cresce ano após ano e retira recursos das famílias, do empreendedor, que deixa de investir, e atrasa o crescimento do país. Resultado: menos renda e menos emprego. Em 1993 a carga era de 25% e atualmente atinge 36% do PIB.

A indústria é punida. Se o empreendedor decidir industrializar um produto, automaticamente é punido pela taxação do IPI. A alíquota interestadual do ICMS, que incide sobre a produção, também é relevante e penaliza a industrialização ao tornar o produto brasileiro mais caro.

O empresário é punido por crescer. Ao atingir um faturamento superior ao limite do Simples, o empresário entra no modelo “complicado” e aumenta exponencialmente seus custos com burocracia fiscal. É preciso manter o Simples e atuar no complicado.

O fluxo da arrecadação é irracional. Parte dos recursos arrecadados é remetida à União, que depois repassa de volta aos estados e municípios. Estados e municípios demoram mais a receber o recurso pago pelo contribuinte. Não faz sentido. É burocrático, ineficiente e favorece a corrupção.

O retorno é ínfimo. Os recursos são gastos de forma pouco eficiente e resultam em serviços públicos de baixa qualidade. A infraestrutura para o transporte de mercadorias é caótica e onera o preço do produto final. A qualidade da segurança, do transporte público, da educação e da moradia está seriamente comprometida. Custo para o contribuinte, que paga novamente para obter estes serviços na rede privada e paga mais caro pelo custo do transporte ineficiente embutido no preço final da mercadoria.

É fato que o sistema tributário brasileiro está em colapso – e quem paga a conta é o contribuinte. Primeiro é preciso estancar o sangramento para depois curar o doente. Por isso, é preciso simplificar. A simplificação fiscal estanca o desperdício de recursos, garante o volume atual de arrecadação para União, estados e municípios, garante a tranquilidade para o empreendedor e cria um ambiente favorável para ação em prol da redução da carga tributária.

Para o contribuinte, o ganho é imediato. A simplificação prevê a instalação do Conselho de Gestão Fiscal já no primeiro ano. Um ente para acompanhar e propor melhor eficiência nos gastos dos recursos arrecadados. Menos impostos, menos burocracia e mais eficiência significam menos custos, mais investimentos, mais emprego sustentável e mais renda.

A vantagem é clara: neutralidade. Ninguém ganha, ninguém perde. Ganhamos todos!

Conceitos da Simplificação Tributária

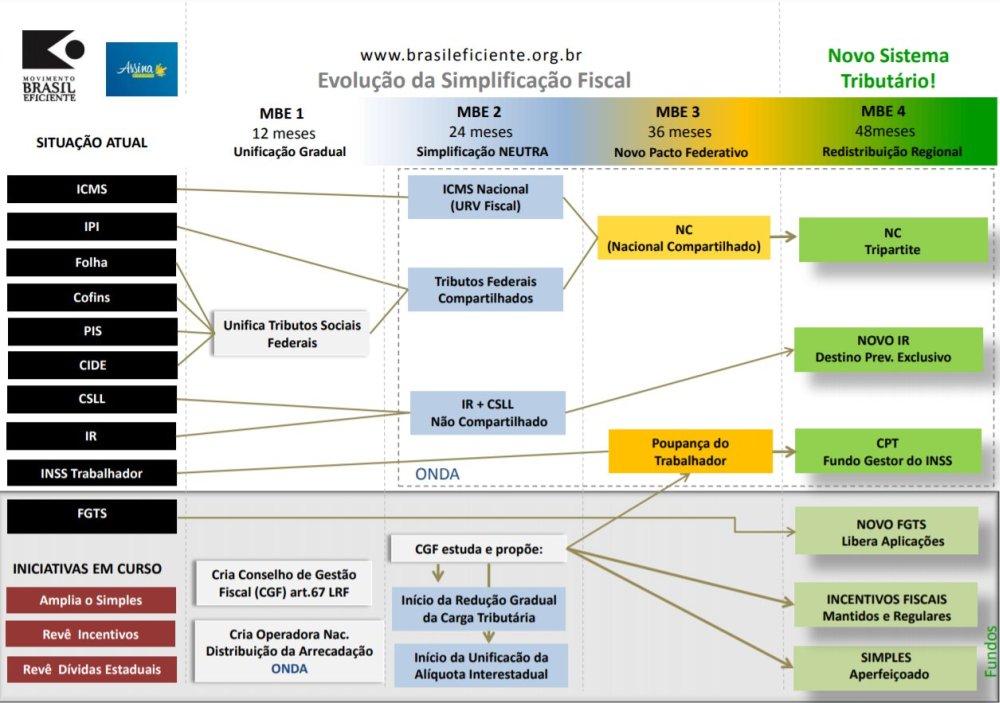

O que se propõe é um processo gradual e inicialmente neutro em termos de arrecadação e repartição de tributos. No primeiro momento, os tributos vão sendo unificados, sem alterar o atual volume de arrecadação da União, estados e municípios, nem tampouco mudar o rateio das receitas entre os entes federativos. Na prática, o IPI e as contribuições federais (PIS, Cofins, CPP e Cide) seriam consolidadas num só tributo, e 27 ICMS estaduais convertidos numa única legislação com alíquotas harmonizadas, o NC (Nacional Compartilhado).

Na etapa seguinte, depois de um rápido período de adaptação neutra ao modelo simplificado, começaria um verdadeiro círculo virtuoso: se, por um lado, a arrecadação mais eficiente aumentaria a receita dos entes federativos, por outro, estes ofereceriam mais transparência para o cidadão e haveria grande economia burocrática no tempo gasto com as obrigações tributárias pelas empresas e famílias. A expansão dos investimentos seria destravada. O País passará a crescer mais rápido, mas agora com uma carga tributária gradualmente menor, à medida que o PIB for se expandindo.

Este Brasil mais simples, eficiente e competitivo, além de mais justo, proposto pelo MBE, pode ser alcançado por meio da aprovação de uma única Emenda Constitucional e do PLS 141/2014, este último para ampliar as atribuições do Conselho de Gestão Fiscal e viabilizar sua a instalação e o seu funcionamento.

O Passo a Passo das Medidas Simplificadoras

O projeto de simplificação tributária do Movimento Brasil Eficiente – MBE, já chamado de “Plano Real dos Impostos”, prevê a mudança em quatro etapas, implementadas ao longo de 48 meses. O MBE sabe que a mudança na estrutura tributária, ano após ano adiada, só é viável se for NEUTRA para ambas as partes: contribuintes e entes da Federação. A neutralidade é o princípio central desta proposta. Da forma como será implantada, os entes da Federação não sofrem prejuízo de arrecadação, os incentivos fiscais concedidos são preservados, novos incentivos podem ser concedidos, as peculiaridades de cada setor e atividade são respeitadas, de modo que a unificação de alíquotas não cause ônus a um setor em detrimento de outro. A atuação do MBE abrange aqueles que não estão sob o regime do SIMPLES, de modo que o SIMPLES será mantido como está no momento e, no futuro, poderá até ser aperfeiçoado.

Em suma: nos primeiros anos ninguém ganha, ninguém perde. Contudo, já na largada, ganhamos todos com uma estrutura mais simples, mais eficiente, menos burocrática. A simplificação é gradual. No longo prazo, o contribuinte paga menos e o governo arrecada mais: até 2022, a carga tributária será reduzida para 30% do PIB.